Quy định giảm thuế GTGT 2024 có điểm gì mới?

Ngày 30/6/2024, Chính phủ ban hành Nghị định 72/2024/NĐ-CP quy định chính sách giảm thuế giá trị gia tăng theo Nghị quyết 142/2024/QH15. Theo đó, từ ngày 01/7/2024, nhiều nhóm hàng hóa, dịch vụ sẽ được giảm 2% thuế GTGT. Vậy quy định giảm thuế tại Nghị định 72/2024/NĐ-CP có điểm gì mới?

Giảm thuế từ 01/7/ 2024 quy định tại Nghị định 72/2024/NĐ-CP.

1. Quy định giảm thuế GTGT 2024

Nhìn chung, các quy định giảm thuế GTGT tại Nghị định 72/2024/NĐ-CP vẫn giữ nguyên và kế thừa quy định tại Nghị định 94/2023/NĐ-CP trước đó.

1.1. Đối tượng giảm thuế

Theo Nghị định 72/2024/NĐ-CP, quy định giảm thuế áp dụng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ các nhóm hàng hóa, dịch vụ sau đây:

- Viễn thông, hoạt động tài chính, ngân hàng, bảo hiểm, chứng khoán, kinh doanh bất động sản, kim loại và các chế phẩm từ kim loại đúc sản, sản phẩm của hoạt động khai khoáng (không bao gồm hoạt động khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hóa chất. Nhóm hàng hóa, dịch vụ chi tiết theo Phụ lục I, ban hành kèm theo Nghị định này.

- Sản phẩm hàng hóa và tiêu thụ thuộc danh mục chịu thuế tiêu thụ đặc biệt, chi tiết theo Phụ lục II, ban hành kèm theo Nghị định này.

- Công nghệ thông tin theo pháp luật về thông tin, danh mục hàng hóa chi tiết theo Phụ lục III, ban hành kèm theo Nghị định này.

1.2. Mức giảm thuế GTGT

Theo Nghị định 72/2024/NĐ-CP, mức giảm thuế GTGT được quy định như sau:

- Cơ sở kinh doanh đang áp dụng tính thuế theo phương pháp khấu trừ: Được áp dụng mức thuế suất giá trị gia tăng là 8% đối với hàng hóa, dịch vụ thuộc danh mục giảm thuế GTGT.

- Cơ sở kinh doanh (gồm cả hộ và cá nhân kinh doanh) đang áp dụng tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu: Được giảm 20% mức tỷ lệ % trên doanh thu: Được giảm 20% mức tỷ lệ phần trăm để tính thuế GTGT khi thực hiện xuất hóa đơn đối với hàng hóa, dịch vụ được giảm thuế GTGT.

1.3. Lưu ý khi giảm thuế GTGT

Khi áp dụng giảm thuế GTGT theo Nghị định 72/2024/NĐ-CP, doanh nghiệp, tổ chức, hộ, cá nhân kinh doanh cần lưu ý:

- Quy định giảm thuế áp dụng thống nhất tại các khâu từ nhập khẩu, sản xuất, gia công đến kinh doanh thương mại.

- Đối với mặt hàng than khai thác bán ra (gồm cả than khai thác sau đó sàng tuyển và phân loại theo quy trình khép kín) vẫn thuộc danh mục giảm thuế theo Nghị định này. Tuy nhiên, tại các khâu khác ngoài khâu khai thác than không được giảm thuế GTGT.

- Các tổng công ty, tập đoàn kinh tế thực hiện quy trình khép kín sau đó mới bán ra cũng thuộc danh mục giảm thuế GTGT đối với các mặt hàng khai thác bán ra.

- Trường hợp hàng hóa, dịch vụ nêu tại các Phụ lục I, II và III ban hành kèm theo Nghị định 72/2024/NĐ-CP thuộc đối tượng không chịu thuế GTGT hoặc chịu mức thuế 0% theo Luật Thuế GTGT năm 2008 thì áp dụng thực hiện theo quy định của Luật Thuế GTGT 2008 và không được giảm thuế GTGT.

|

Bài viết liên quan: |

2. Cách ghi hóa đơn giảm thuế GTGT theo Nghị định 72/2024/NĐ-CP

Xuất hóa đơn giảm thuế theo Nghị định 72.

Căn cứ theo Khoản 3, Điều 1, Nghị định 72/2024/NĐ-CP, khi lập hóa đơn GTGT giảm thuế, cơ sở kinh doanh thực hiện như sau:

- Đối với cơ sở kinh doanh tính thuế GTGT theo phương pháp khấu trừ được áp dụng mức thuế GTGT 8%:

+ Khi lập hóa đơn GTGT cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế: Tại dòng thuế suất GTGT ghi “8%”; tiền thuế, tổng số tiền người mua phải thanh toán.

+ Khi kê khai thuế GTGT đầu ra và khấu trừ thuế GTGT đầu vào: Cơ sở kinh doanh bán hàng hóa, cung cấp dịch vụ căn cứ theo hóa đơn để thực hiện kê khai thuế GTGT đầu ra. Bên mua vào căn cứ theo số thuế đã giảm ghi trên hóa đơn GTGT để khấu trừ thuế GTGT đầu vào.

Lưu ý: Hóa đơn GTGT giảm thuế phải thể hiện rõ ràng thuế suất của từng nhóm hàng hóa, dịch vụ theo quy định tại Khoản 3, Nghị định 72/2024/NĐ-CP.

- Đối với cơ sở kinh doanh (bao gồm cả hộ kinh doanh và cá nhân kinh doanh) đang áp dụng phương pháp tính thuế tỷ lệ phần trăm trên doanh thu:

+ Khi lập hóa đơn GTGT cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế: Tại cột “Thành tiền” ghi đầy đủ tên hàng hóa, dịch vụ trước khi giảm.

+ Tại dòng “Cộng tiền hàng hóa, dịch vụ”: Ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu, đồng thời ghi chú “Đã giảm… (số tiền) tương ứng 20% mức tỷ lệ phần trăm để tính thuế GTGT theo Nghị quyết số 142/2024/Qh15”.

Lưu ý: Hóa đơn bán hàng trong trường hợp này phải ghi rõ số tiền được giảm theo quy định tại Khoản 3, Điều này.

| >> Tham khảo: Hóa đơn điện tử, Báo giá hóa đơn điện tử. |

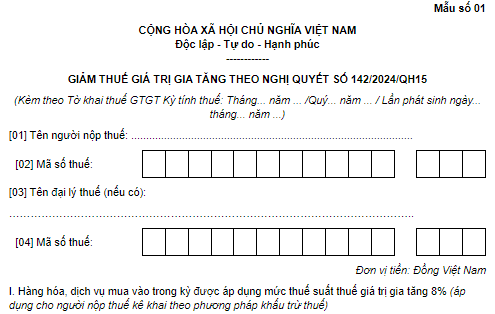

3. Mẫu tờ khai giảm thuế GTGT năm 2024

Để thực hiện khai giảm thuế GTGT 2% từ ngày 01/7/2024 đến hết ngày 31/12/2024, cơ sở kinh doanh áp dụng Mẫu số 01, Phụ lục IV, ban hành kèm theo Nghị định 72/2024/NĐ-CP:

Mẫu tờ khai giảm thuế GTGT năm 2024.

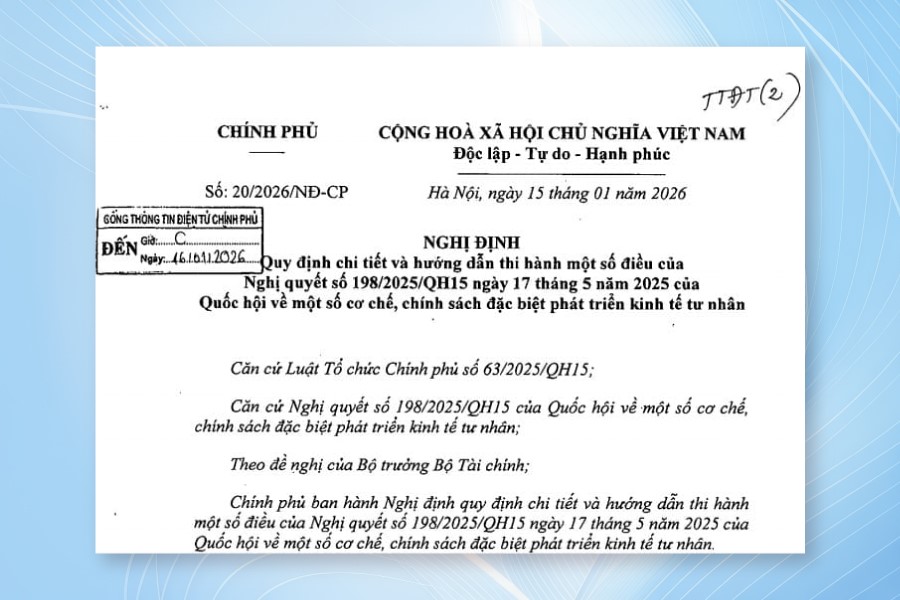

4. Xử lý hóa đơn lập và kê khai theo mức thuế chưa được giảm

Trường hợp cơ sở kinh doanh đã lập hóa đơn và đã kê khai hóa đơn theo mức thuế suất hoặc mức tỷ lệ % để tính thuế giá trị gia tăng chưa được giảm theo Nghị định 72/2024/NĐ-CP, người bán và người mua xử lý hóa đơn đã lập theo quy định pháp luật về hóa đơn, chứng từ.

Căn cứ vào hóa đơn sau khi xử lý, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

Như vậy, các quy định giảm thuế GTGT tại Nghị định 72/2024/NĐ-CP vẫn giữ nguyên và kế thừa quy định tại Nghị định 94/2023/NĐ-CP trước đó. Cơ sở kinh doanh cần lưu ý về thời hạn áp dụng, mức giảm thuế, xuất hóa đơn giảm thuế và mẫu tờ khai giảm thuế GTGT năm 2024.

Ngoài ra, quý doanh nghiệp có nhu cầu tìm hiểu về phần mềm hóa đơn điện tử E-invoice, vui lòng liên hệ ngay với chúng tôi để được tư vấn Miền Bắc: 1900.4767, Miền Trung – Miền Nam: 1900.4768.