Cách tính giảm mức tỷ lệ tính thuế GTGT với hộ và cá nhân kinh doanh từ 1/1/2025

Chính sách giảm thuế GTGT trong 6 tháng đầu năm 2025 (Từ 01/01/2025 - 30/06/2025) theo Nghị định 180/2024/NĐ-CP là một trong những nội dung nổi bật được các doanh nghiệp, hộ & cá nhân kinh doanh đặc biệt quan tâm. Theo đó, cơ sở kinh doanh (hộ, cá nhân kinh doanh) sẽ được giảm mức tỷ lệ % tính thuế GTGT. Mức giảm này cụ thể là bao nhiêu, xuất hóa đơn như thế nào?

1. Cách tính giảm mức tỷ lệ % tính thuế GTGT hộ, cá nhân kinh doanh

Theo Điểm b, Khoản 2, Điều 1, Nghị định 180/2020/NĐ-CP, Chính Phủ quy định chính sách giảm thuế GTGT áp dụng từ 01/01/2025.

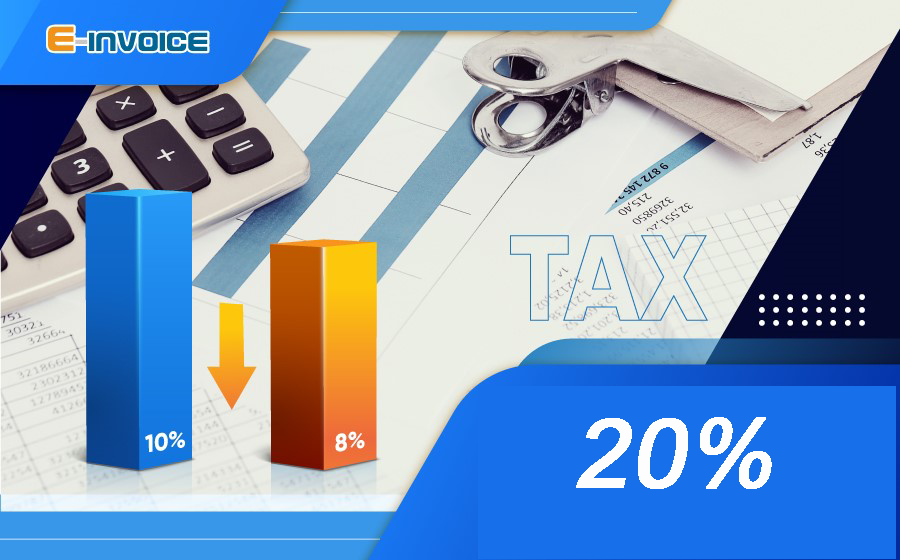

Trong đó, cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu sẽ được giảm 20% mức tỷ lệ % để tính thuế GTGT khi xuất hóa đơn bán hàng hóa, dịch vụ thuộc đối tượng giảm thuế GTGT theo Điều 1, Nghị định 180/2020/NĐ-CP.

Ví dụ minh họa:

Hộ, cá nhân kinh doanh bán hàng hóa với mức thuế suất GTGT 5% và thuộc diện giảm thuế GTGT theo Nghị định 180/2020/NĐ-CP. Số tiền thuế được giảm và phải nộp sẽ được tính theo công thức sau:

- Số tiền thuế GTGT được giảm = 20% x 5% x Doanh thu từ việc bán hàng.

- Số tiền thuế GTGT phải nộp = 80% x 5% x Doanh thu bán hàng.

2. Hướng dẫn xuất hóa đơn giảm thuế cho hộ, cá nhân kinh doanh

Theo Khoản 3, 4, 5, Điều 1, Nghị định 180/2020/NĐ-CP, việc xuất hóa đơn giảm thuế GTGT đối với hộ kinh doanh, cá nhân kinh doanh như sau:

Khi lập hóa đơn bán hàng hóa, cung cấp dịch vụ thuộc đối tượng giảm thuế:

- Tại cột “Thành tiền”: Ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm.

- Tại dòng “Cộng tiền hàng hóa, dịch vụ”: Ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu, đồng thời ghi chú: “đã giảm… (số tiền) tương ứng với 20% mức tỷ lệ phần trăm để tính thuế GTGT theo Nghị quyết 174/2024/QH15.

- Trường hợp bán hàng hóa, cung cấp dịch vụ thì trên hóa đơn bán hàng phải thể hiện rõ số tiền được giảm theo quy định.

- Trường hợp cơ sở kinh doanh đã lập hóa đơn, kê khai theo mức thuế suất hoặc tỷ lệ % để tính thuế GTGT chưa được giảm theo quy định tại Nghị định 180/2020/NĐ-CP thì người bán và người mua xử lý hóa đơn đã lập theo quy định pháp luật về hóa đơn, chứng từ. Căn cứ vào hóa đơn sau khi đã thực hiện xử lý, người bán thực hiện kê khai thuế đầu ra, người mua điều chỉnh thuế đầu vào theo quy định.

|

Bài viết liên quan: Cách xác định kỳ kê khai thuế GTGT theo quý hay theo tháng. Hướng dẫn bút toán kết chuyển thuế GTGT theo Thông tư 200 và 133. |

3. Một số chính sách thuế hộ kinh doanh từ 01/01/2025

Bước sang năm 2025, hộ kinh doanh và cá nhân kinh doanh cần lưu ý một số chính sách thuế như sau:

3.1. Sàn TMĐT nộp thuế cho người bán từ 01/01/2025

Theo Điểm b, Khoản 5, Điều 6, Luật số 56/2024/QH15 có hiệu lực từ 01/01/2025 bổ sung Khoản 4a vào sau Khoản 4, Điều 42, Luật Quản lý thuế năm 2019.

Theo đó, sàn thương mại điện tử, nhà quản lý nền tảng số có chức năng thanh toán và các tổ chức có hoạt động kinh tế số khác theo quy định của Chính phủ có trách nhiệm khấu trừ, nộp thuế thay, kê khai số thuế đã khấu trừ cho hộ & cá nhân kinh doanh.

Trường hợp hộ kinh doanh, cá nhân kinh doanh trên nền tảng thương mại điện tử, nền tảng số không thuộc đối tượng khấu trừ, nộp thuế thay thì có nghĩa vụ trực tiếp đăng ký, khai và nộp thuế.

3.2. Hộ, cá nhân có doanh thu bao nhiêu phải nộp thuế GTGT năm 2025?

Theo Khoản 25, Điều 5, Luật Thuế giá trị gia tăng năm 2024 quy định đối tượng không chịu thuế GTGT và Điều 18, Luật Thuế giá trị gia tăng 2024 quy định về hiệu lực thi hành Luật Thuế giá trị gia tăng 2024, từ 01/01/2026 thì hàng hóa, dịch vụ của hộ và cá nhân kinh doanh có mức doanh thu hàng năm từ 200 triệu đồng trở xuống sẽ không chịu thuế GTGT.

Như vậy, năm 2025 thì hộ, cá nhân kinh doanh có doanh thu hàng năm trên 100 triệu vẫn phải nộp thuế GTGT.

| >> Có thể bạn quan tâm: Hóa đơn điện tử, Báo giá hóa đơn điện tử. |

3.3. Chủ hộ kinh doanh nợ thuế sẽ bị cấm xuất cảnh

Tại Luật số 56/2024/QH15 có hiệu lực từ 01/01/2025 và Khoản 1, Điều 66, Luật Quản lý thuế 2019 đã sửa đổi và bổ sung đối tượng bị hoãn xuất cảnh:

Cá nhân, chủ hộ kinh doanh hoặc cá nhân đại diện pháp luật cho doanh nghiệp, hợp tác xã, liên hiệp hợp tác xã thuộc trường hợp cưỡng chế thi hành quyết định hành chính về quản lý thuế, cá nhân là người Việt Nam xuất cảnh để định cư ở nước ngoài, người Việt Nam định cư ở nước ngoài, người nước ngoài trước khi xuất cảnh từ Việt Nam phải hoàn thành nghĩa vụ nộp thuế.

Như vậy, sang năm 2025, với những quy định mới về chính sách giảm thuế GTGT trong 06 tháng đầu năm cùng một số nội dung chính sách thuế mới, hộ kinh doanh và cá nhân kinh doanh cần lưu ý khi tính giảm mức tỷ lệ tính thuế GTGT với hộ và cá nhân kinh doanh, nắm vững các quy định về ngưỡng doanh thu nộp thuế, quy định xuất cảnh khi nợ thuế để áp dụng.

Thu Hương