Tổng hợp quy định về mức phạt kê khai thiếu hóa đơn đầu ra mới nhất 2022

Kê khai thiếu hóa đơn đầu ra là một trong những lỗi thường gặp phải của các kế toán viên. Mức phạt kê khai thiếu hóa đơn đầu ra năm 2022 có gì thay đổi so với các năm trước không? Cùng tìm câu trả lời ngay trong bài viết dưới đây của E-invoice nhé!

|

Mục Lục |

1. Hóa đơn đầu ra là gì?

Hóa đơn đầu ra là chứng từ xác nhận việc doanh nghiệp hoặc tổ chức bán hàng hóa, dịch vụ trong kỳ phát sinh.

Hóa đơn chính là chứng từ do các tổ chức, cá nhân lập ra nhằm ghi nhận thông tin bán hàng hóa, cung cấp dịch vụ; được thể hiện theo hình thức hóa đơn do cơ quan thuế đặt in, hoặc hóa đơn điện tử.

Theo quy định tại Khoản 1, Điều 6, Nghị định số 119/2018/NĐ-CP, hóa đơn bán hàng sẽ được coi là hợp lệ và hợp pháp khi có đầy đủ các nội dung sau:

- Tên hóa đơn, ký hiệu hóa đơn, ký hiệu mẫu số hóa đơn, số hóa đơn

- Tên, địa chỉ, MST của người bán

- Tên, địa chỉ, MST của người mua (nếu có)

- Tên, đơn vị tính, số lượng, đơn giá hàng hóa, dịch vụ, thành tiền chưa có thuế GTGT, thuế suất thuế GTGT, tổng tiền thuế GTGT theo từng loại thuế suất, tổng tiền thuế GTGT, tổng tiền thanh toán đã có thuế GTGT…

- Tổng số tiền thanh toán

- Chữ ký số, chữ ký điện tử của người bán

- Chữ ký số, chữ ký điện tử của người mua (nếu có)

- Thời điểm lập hóa đơn

- Mã của Cơ quan thuế (Hóa đơn điện tử có mã của Cơ quan thuế)

- Các loại phí, lệ phí thuộc ngân sách nhà nước và các nội dung khác liên quan (nếu có).

2. Thời điểm lập hóa đơn đầu ra

Nghị định 119/2018/NĐ-CP quy định về thời điểm lập, xuất hóa đơn như sau:

- Hóa đơn bán hàng hóa: Thời điểm lập hóa đơn là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa của bên bán cho bên mua, không phân biệt đã thu tiền hay chưa.

- Hóa đơn cung cấp dịch vụ: Thời điểm lập hóa đơn là thời điểm hoàn thành việc cung cấp dịch vụ, không phân biệt đã thu được tiền hay chưa.

- Hóa đơn giao hàng nhiều lần hoặc bàn giao từng hạng mục, công đoạn: Mỗi lần giao hàng hoặc bàn giao hạng mục, sẽ lập hóa đơn có khối lượng, giá trị hàng hóa tương ứng với từng lần giao.

- Hóa đơn điện tử không có mã của Cơ quan Thuế: Thời điểm lập hóa đơn là thời điểm người bán ký số, ký điện tử lên hóa đơn.

- Hóa đơn cung cấp điện, nước sinh hoạt, dịch vụ viễn thông, truyền hình: Thời điểm lập hóa đơn chậm nhất không quá 7 ngày tính từ ngày ghi chỉ số điện, nước tiêu thụ trên đồng hồ, hoặc ngày kết thúc kỳ quy ước đối với dịch vụ cung cấp viễn thông, truyền hình.

- Hoạt động kinh doanh bất động sản, xây dựng cơ sở hạ tầng: Thời điểm lập hóa đơn là ngày thu tiền theo từng tiến độ thực hiện dự án.

| >> Tham khảo: Hóa đơn điện tử, Báo giá hóa đơn điện tử. |

3. Mức phạt kê khai thiếu hóa đơn đầu ra

Điều 10, Nghị định 129/2013/NĐ-CP quy định, hành vi khai sai dẫn đến tăng số tiền thuế được hoàn, hoặc thiếu số tiền thuế phải nộp sẽ bị xử phạt như sau:

3.1. Trường hợp khai sai dẫn đến tăng số tiền thuế được hoàn hoặc thiếu số tiền thuế phải nộp

- Hành vi khai sai dẫn đến thiếu số tiền thuế phải nộp, hoặc tăng số tiền thuế được hoàn, tăng số thuế được miễn giảm nhưng người nộp thuế đã ghi chép lại kịp thời, đầy đủ nghiệp vụ kinh tế làm phát sinh nghĩa vụ thuế trên sổ kế toán, hóa đơn, chứng từ.

- Hành vi khai sai làm giảm số tiền thuế phải nộp, tăng số tiền thuế được hoàn, số thuế được miễn giảm không thuộc các trường hợp quy định tại Điểm a, Khoản 1 của Điều này, nhưng khi bị Cơ quan chức năng phát hiện, người vi phạm tự giác nộp đủ số tiền thiếu vào ngân sách trước thời điểm lập biên bản vi phạm hành chính thuế hoặc Cơ quan thuế lập biên bản kiểm tra thuế.

- Hành vi khai sai làm giảm số tiền thuế phải nộp, hoặc tăng số tiền thuế được hoàn, số thuế được miễn giảm đã bị cơ quan có thẩm quyền lập biên bản kiểm tra thuế, kết luận thanh tra thuế xác định có hành vi khai man trốn thuế, nhưng người nộp thuế vi phạm lần đầu tiên, có tình tiết giảm nhẹ và đã tự giác nộp đủ tiền vào ngân sách trước thời điểm cơ quan có thẩm quyền ra quyết định xử phạt thì cơ quan thuế lập biên bản ghi nhận để xác định hành vi khai thiếu thuế.

- Hành vi sử dụng hóa đơn, chứng từ bất hợp pháp để hạch toán giá trị hàng hóa, dịch vụ mua vào làm giảm số tiền thuế phải nộp, hoặc tăng số tiền thuế được hoàn, nhưng khi cơ quan thuế kiểm tra, người mua chứng minh được lỗi vi phạm sử dụng hóa đơn thuộc về bên bán hàng và người mua đã hạch toán đầy đủ theo quy định.

| >> Có thể bạn quan tâm: Thông báo phát hành hóa đơn điện tử. |

3.2. Mức phạt kê khai thiếu hóa đơn đầu ra

Mức xử phạt với hành vi vi phạm quy định trên là 20% số tiền thuế khai thiếu, hoặc số tiền thuế được hoàn cao hơn so với quy định của pháp luật.

Cơ quan thuế: xác định số tiền thuế thiếu, số ngày chậm nộp tiền thuế, tiền chậm nộp thuế, số tiền phạt và ra quyết định xử phạt theo quy định.

Trường hợp vi phạm quy định như các trường hợp trên, ngoài việc xử phạt 20% số tiền thuế khai thiếu, hoặc số tiền được hoàn cao hơn quy định, doanh nghiệp sẽ phải khắc phục hậu quả là nộp đủ số tiền thuế nợ, số tiền thuế thiếu, chậm nộp vào ngân sách nhà nước.

Trường hợp người nộp thuế khai sai theo các trường hợp trên, nhưng không dẫn đến thiếu số tiền thuế phải nộp, hoặc tăng số tiền thuế được hoàn, thì sẽ không bị xử phạt.

Trên đây là một số nội dung cơ bản về hóa đơn đầu ra, mức phạt kê khai thiếu hóa đơn đầu ra. Hy vọng bài viết đã cung cấp thông tin hữu ích cho quý độc giả.

Ngoài ra, để được tư vấn miễn phí về phần mềm hóa đơn điện tử E-invoice, vui lòng liên hệ: Miền Bắc: 1900 4767, tại Miền Nam - Miền Trung: 1900 4768.

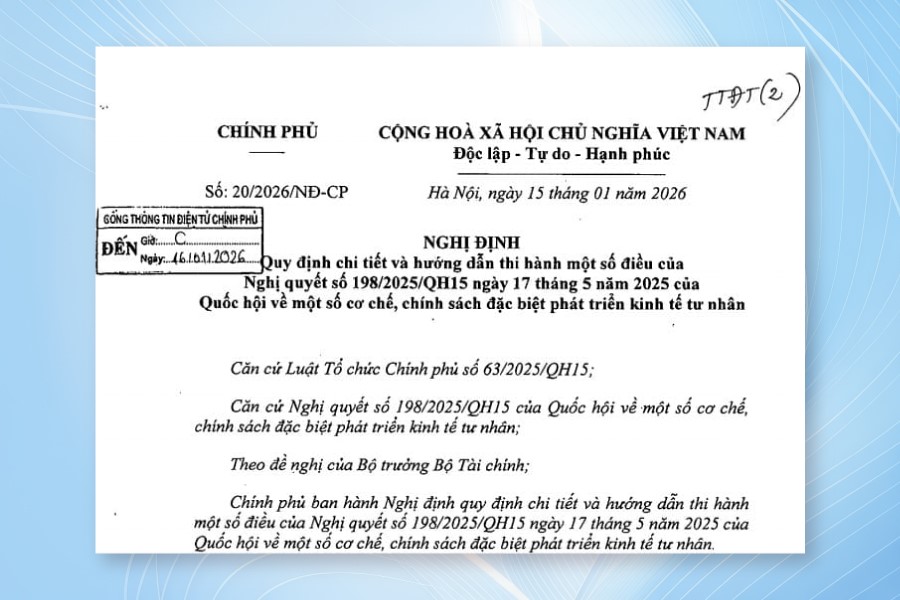

![[Chính thức]: Chính phủ ban hành Nghị định 68/2026/NĐ-CP về chính sách và quản lý thuế với hộ, cá nhân kinh doanh](/FileUpload/images/News/b3399a89-92a9-46ed-8fed-eff23b71c07a.jpg)