Hướng dẫn lập tờ khai thuế TNDN

Tờ khai thuế TNDN (hay tờ khai quyết toán thuế TNDN) được doanh nghiệp sử dụng để khai quyết toán thuế theo quy định của Pháp luật. Dưới đây là hướng dẫn lập tờ khai thuế TNDN và những lưu ý khi lập tờ khai mà kế toán mới cần nắm được.

Hướng dẫn lập tờ khai thuế TNDN.

1. Thuế thu nhập doanh nghiệp là gì?

Thuế thu nhập doanh nghiệp (TNDN) là loại thuế đánh vào các khoản thu nhập của doanh nghiệp gồm hoạt động sản xuất, kinh doanh hàng hoá, dịch vụ và các loại thu nhập khác theo quy định của pháp luật.

Thuế TNDN là một loại thuế trực thu, được tính trên phần thu nhập chịu thuế của doanh nghiệp sau khi đã trừ đi các khoản chi phí hợp lý và được hạch toán theo từng ký tính thuế.

2. Tờ khai thuế TNDN là gì?

Để hiểu rõ về tờ khai quyết toán thuế cần nắm được quyết toán thuế là gì và quyết toán thuế nhằm mục đích gì.

2.1. Khai quyết toán thuế là gì?

Căn cứ theo Khoản 10, Điều 3, Luật Quản Lý thuế 2019 quy định khai quyết toán thuế như sau:

| “10. Khai quyết toán thuế là việc xác định số tiền thuế phải nộp của năm tính thuế hoặc thời gian từ đầu năm tính thuế đến khi chấm dứt hoạt động phát sinh nghĩa vụ thuế hoặc thời gian từ khi phát sinh đến khi chấm dứt hoạt động phát sinh nghĩa vụ thuế theo quy định của pháp luật.” |

Như vậy đối với việc khai quyết toán thuế có thể là khai quyết toán thuế thu nhập cá nhân, khai quyết toán thuế TNDN, khai quyết toán thuế xuất nhập khẩu… Khai quyết toán thuế nhằm minh bạch các khoản thu chi và phục vụ cho việc nộp thuế của doanh nghiệp.

2.2. Tờ khai quyết toán thuế là gì?

Tờ khai thuế TNDN (hay tờ khai quyết toán thuế TNDN) là một văn bản pháp lý do người nộp thuế lập để khai báo các thông tin về thu nhập, chi phí, số thuế phải nộp của doanh nghiệp. Tờ khai thuế TNDN được lập theo mẫu do Bộ Tài chính quy định.

Có các loại tờ khai thuế TNDN chính gồm có:

- Tờ khai thuế TNDN mẫu số 03/TNDN được ban hành kèm theo Thông tư 80/2021/TT-BTC áp dụng đối với phương pháp doanh thu - chi phí)

- Tờ khai thuế TNDN mẫu số 04/TNDN được ban hành kèm theo Thông tư 80/2021/TT-BTC áp dụng đối với phương pháp tỷ lệ trên doanh thu.

- Tờ khai thuế TNDN mẫu số 05/TNDN được ban hành kèm theo Thông tư 80/2021/TT-BTC áp dụng đối với thu nhập từ chuyển nhượng vốn.

- Tờ khai thuế TNDN mẫu số 06/TNDN được ban hành kèm theo Thông tư 80/2021/TT-BTC áp dụng đối với hoạt động bán toàn bộ doanh nghiệp dưới hình thức chuyển nhượng vốn có gắn với bất động sản.

Đối với các hoạt động sản xuất kinh doanh khác nhau thì áp dụng mẫu tờ khai khác nhau và tổng hợp theo phương pháp lấy doanh thu trừ (-) chi phí. Theo đó sử dụng mẫu số 03/TNDN ban hành kèm theo Thông tư 80/2021/TT-BTC.

|

Bài viết liên quan: Hồ sơ quyết toán thuế TNDN bao gồm những gì? Hướng dẫn nộp lại quyết toán thuế TNDN, kê khai bổ sung thuế TNDN. |

3. Hướng dẫn cách lập tờ khai thuế TNDN

Mẫu tờ khai thuế TNDN và cách lập tờ khai thuế TNDN được quy định chi tiết tại Thông tư 80/2021/TT-BTC.

3.1. Mẫu tờ khai thuế TNDN

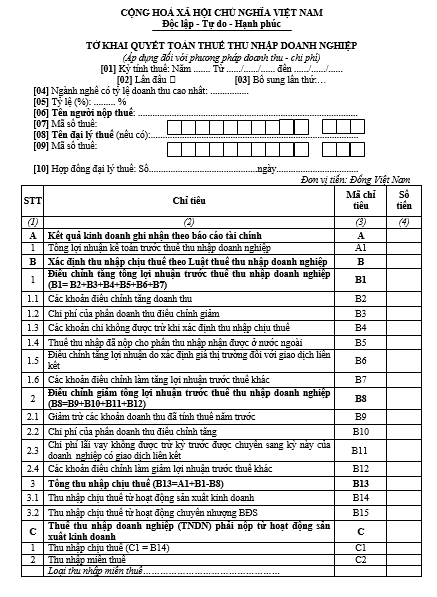

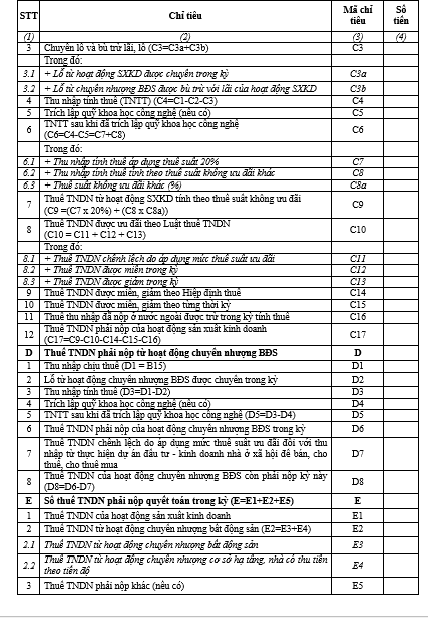

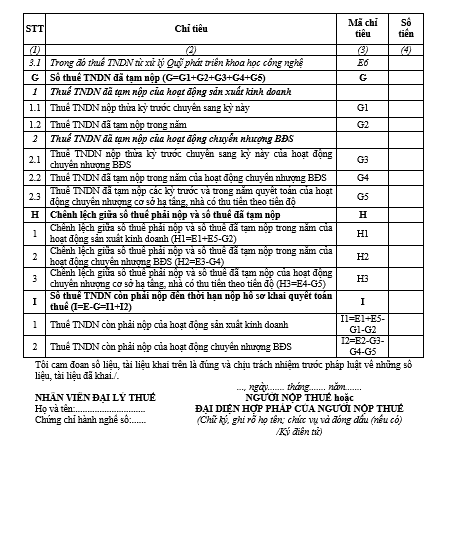

Dưới đây là mẫu tờ khai thuế - mẫu số 03/TNDN hành kèm theo Thông tư 80/2021/TT-BTC.

Mẫu tờ khai quyết toán thuế TNDN- mẫu 03/TNDN.

3.2. Hướng dẫn chi tiết lập tờ khai thuế TNDN theo mẫu số 03/TNDN

Để lập tờ khai thuế TNDN, doanh nghiệp cần thực hiện các bước sau:

Bước 1: Tải mẫu tờ khai thuế TNDN

Kế toán tải mẫu tờ khai thuế TNDN từ website của Tổng cục Thuế hoặc từ website của các nhà cung cấp phần mềm kế toán.

Bước 2: Thu thập thông tin cần kê khai

Kế toán cần thu thập, tổng hợp các thông tin cần kê khai trên tờ khai thuế TNDN, bao gồm:

- Thông tin về doanh nghiệp: tên doanh nghiệp, mã số thuế, địa chỉ trụ sở chính, địa chỉ hoạt động,...

- Thông tin về thu nhập: doanh thu, chi phí, thu nhập chịu thuế,...

- Thông tin về số thuế phải nộp: số thuế TNDN tạm tính, số thuế TNDN tạm nộp, số thuế TNDN còn phải nộp,...

| >> Có thể bạn quan tâm: Hóa đơn điện tử, Báo giá hóa đơn điện tử. |

Bước 3: Kê khai thông tin trên tờ khai

Kế toán thực hiện kê khai các thông tin đã thu thập, tổng hợp được vào tờ khai thuế TNDN theo đúng quy định.

- Các chỉ tiêu từ [1] đến [10] điền thông tin tương ứng;

- Chỉ tiêu [A1]: kế toán kê khai tổng lợi nhuận kế toán trước thuế thu nhập doanh nghiệp trong kỳ tính thuế theo quy định của pháp luật về kế toán;

- Các chỉ tiêu từ [B1] đến [B15] xác định thu nhập chịu thuế theo Luật thuế TNDN;

- Các chỉ tiêu từ [C1] đến [C17] là thuế TNDN phải nộp từ hoạt động sản xuất kinh doanh.

- Các chỉ tiêu từ [D1] đến [D8] là thuế TNDN phải nộp từ hoạt động chuyển nhượng bất động sản;

- Các chỉ tiêu từ [E1] đến [E6] là thuế TNDN phải nộp quyết toán trong kỳ;

- Các chỉ tiêu từ [G1] đến [G5] là thuế TNDN đã tạm nộp;

- Các chỉ tiêu từ [H1] đến [H3] là chênh lệch giữa số thuế phải nộp và số thuế đã tạm nộp;

- Các chỉ tiêu từ [I1] đến [I2] kế toán kê khai số thuế TNDN còn phải nộp đến thời hạn nộp hồ sơ khai quyết toán thuế (I= E-G = I1+I2).

Nộp tờ khai thuế TNDN qua Cổng thông tin Thuế Điện tử của Bộ Tài chính.

Bước 4: Ký và đóng dấu tờ khai

Theo quy định người nộp thuế hoặc người đại diện hợp pháp của người nộp thuế phải ký và đóng dấu trên tờ khai thuế TNDN. Cuối cùng kế toán sẽ thực hiện nộp tờ khai thuế TNDN cho cơ quan thuế trong thời hạn quy định thông qua Cổng thông tin Thuế Điện tử của Bộ Tài chính.

Cụ thể thời hạn nộp tờ khai thuế TNDN được quy định như sau:

- Tờ khai thuế TNDN quý: nộp trước ngày 30 của tháng đầu tiên của quý tiếp theo.

- Tờ khai thuế TNDN năm: nộp trước ngày 30 tháng 3 của năm tiếp theo.

4. Lưu ý khi lập tờ khai thuế TNDN đối với các kế toán mới

Doanh nghiệp cần lưu ý các điểm sau khi lập tờ khai thuế TNDN:

- Kê khai đầy đủ, chính xác các thông tin theo quy định.

- Chữ viết và chữ số trên tờ khai phải rõ ràng, dễ đọc.

- Bắt buộc phải có chữ ký và đóng dấu của người nộp thuế hoặc người đại diện hợp pháp của người nộp thuế theo pháp luật.

- Lập tờ khai thuế trước thời hạn nộp.

Lập tờ khai thuế TNDN là một công việc quan trọng mà doanh nghiệp cần thực hiện đúng quy định của pháp luật. Trên đây là hướng dẫn lập tờ khai thuế TNDN theo Doanh nghiệp cần lưu ý các quy định về cách lập tờ khai thuế TNDN để thực hiện đúng và đầy đủ nghĩa vụ của mình.

Quý doanh nghiệp có nhu cầu tìm hiểu về phần mềm hóa đơn điện tử E-invoice, vui lòng liên hệ ngay với chúng tôi để được tư vấn Miền Bắc: 1900 4767, Miền Trung – Miền Nam: 1900 4768.