Biểu thuế nhập khẩu ưu đãi mới áp dụng từ 15/7/2023 cần lưu ý

Biểu thuế nhập khẩu khẩu ưu đãi được áp dụng bắt đầu từ ngày 15/7/2023 theo Nghị định số 26/2023/NĐ-CP. Doanh nghiệp, đơn vị, cơ quan hải quan cần lưu ý để áp dụng đúng mức thuế suất ưu đãi mới đối với từng hàng hóa nhập khẩu.

|

Mục Lục |

1. Thuế nhập khẩu ưu đãi là gì và đối tượng áp dụng

Thuế nhập khẩu là loại thuế đánh vào hàng hóa nhập khẩu qua cửa khẩu, biên giới Việt Nam.

Biểu thuế nhập khẩu ưu đãi là một trong những căn cứ quan trọng để xác định thuế ưu đãi đối với từng mặt hàng hóa nhập khẩu.

Theo đó, làm căn cứ tính thuế nhập khẩu phải nộp đối với hàng hóa nhập khẩu.

Biểu thuế nhập khẩu ưu đãi áp dụng cho 03 đối tượng gồm:

- Cơ quan hải quan, công chức hải quan.

- Người nộp thuế theo quy định của Luật Thuế xuất khẩu, thuế nhập khẩu.

- Tổ chức, cá nhân có quyền và nghĩa vụ liên quan đến hàng hoá xuất khẩu, nhập khẩu.

| >> Có thể bạn quan tâm: Hóa đơn điện tử, Báo giá hóa đơn điện tử. |

2. Thuế suất ưu đãi nhập khẩu

Căn cứ theo quy định tại Điều 5, Luật thuế xuất khẩu nhập khẩu 2016 thì thuế suất đối với hàng hóa nhập khẩu gồm: thuế suất ưu đãi, thuế suất ưu đãi đặc biệt, thuế suất thông thường.

(1) Thuế suất ưu đãi nhập khẩu

Thuế suất ưu đãi nhập khẩu áp dụng đối với:

- Hàng hóa nhập khẩu có xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ thực hiện đối xử tối huệ quốc trong quan hệ thương mại với Việt Nam;

- Hàng hóa từ khu phi thuế quan nhập khẩu vào thị trường trong nước đáp ứng điều kiện xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ thực hiện đối xử tối huệ quốc trong quan hệ thương mại với Việt Nam;

(2) Thuế suất ưu đãi đặc biệt

Thuế suất ưu đãi đặc biệt áp dụng đối với:

- Hàng hóa nhập khẩu có xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ có thỏa thuận ưu đãi đặc biệt về thuế nhập khẩu trong quan hệ thương mại với Việt Nam;

- Hàng hóa từ khu phi thuế quan nhập khẩu vào thị trường trong nước đáp ứng điều kiện xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ có thỏa thuận ưu đãi đặc biệt về thuế nhập khẩu trong quan hệ thương mại với Việt Nam;

(3) Thuế suất thông thường

Thuế suất thông thường áp dụng đối với hàng hóa nhập khẩu không thuộc các trường hợp áp dụng thuế suất ưu đãi và thuế suất ưu đãi đặc biệt đã nêu trên. Thuế suất thông thường được quy định bằng 150% thuế suất ưu đãi của từng mặt hàng tương ứng.

Lưu ý:

Thủ tướng Chính phủ căn cứ quy định tại Điều 10 của Luật Thuế xuất khẩu thuế nhập khẩu để quyết định việc áp dụng mức thuế suất thông thường trong trường hợp mức thuế suất ưu đãi bằng 0%.

|

Bài viết liên quan: |

3. Biểu thuế nhập khẩu ưu đãi mới áp dụng từ 15/7/2023

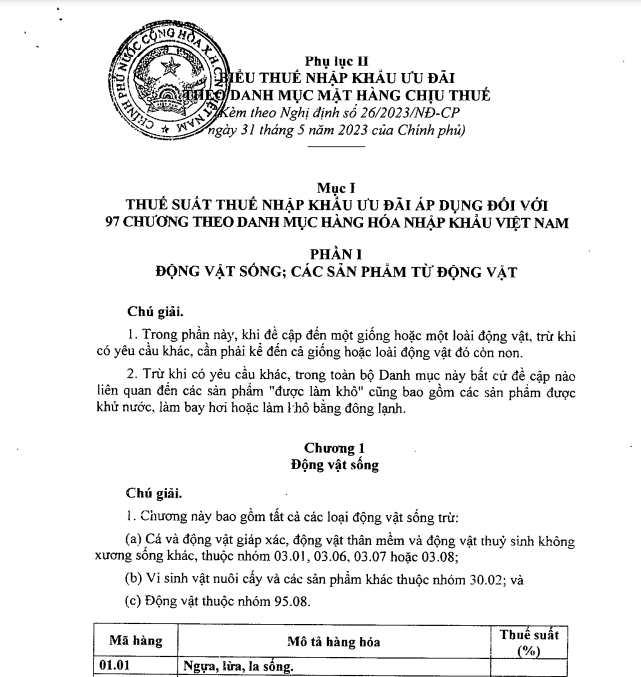

Tại Nghị định 26/2023/NĐ-CP ban hành ngày 31/5/2023 (có hiệu lực thi hành từ ngày 15/7/2023) Chính phủ ban hành Biểu thuế xuất khẩu, Biểu thuế nhập khẩu ưu đãi, Danh mục hàng hóa và mức thuế tuyệt đối, thuế hỗn hợp, thuế nhập khẩu ngoài hạn ngạch thuế quan kèm theo.

Theo đó, Biểu thuế nhập khẩu ưu đãi theo Danh mục mặt hàng chịu thuế áp dụng từ ngày 15/7/2023 được quy định cụ thể theo Phụ lục II - Biểu thuế nhập khẩu ưu đãi theo Danh mục mặt hàng chịu thuế.

Nội dung của biểu thuế nhập khẩu ưu đãi gồm các phần như sau:

Mục I: Quy định mức thuế suất thuế nhập khẩu ưu đãi đối với 97 chương theo Danh mục hàng hoá xuất khẩu, nhập khẩu Việt Nam.

Nội dung Mục I gồm:

- Tên các Phần, Chương;

- Chú giải;

- Chú giải phân nhóm;

- Danh mục Biểu thuế nhập khẩu gồm: mô tả hàng hoá, mã hàng (08 chữ số) theo Danh mục hàng hoá xuất khẩu, nhập khẩu Việt Nam, mức thuế suất thuế nhập khẩu ưu đãi quy định cho mặt hàng chịu thuế.

Trường hợp Danh mục hàng hóa xuất khẩu, nhập khẩu Việt Nam được sửa đổi, bổ sung, người khai hải quan phải thực hiện kê khai mô tả, mã hàng theo Danh mục sửa đổi, bổ sung và áp dụng thuế suất của mã hàng sửa đổi, bổ sung.

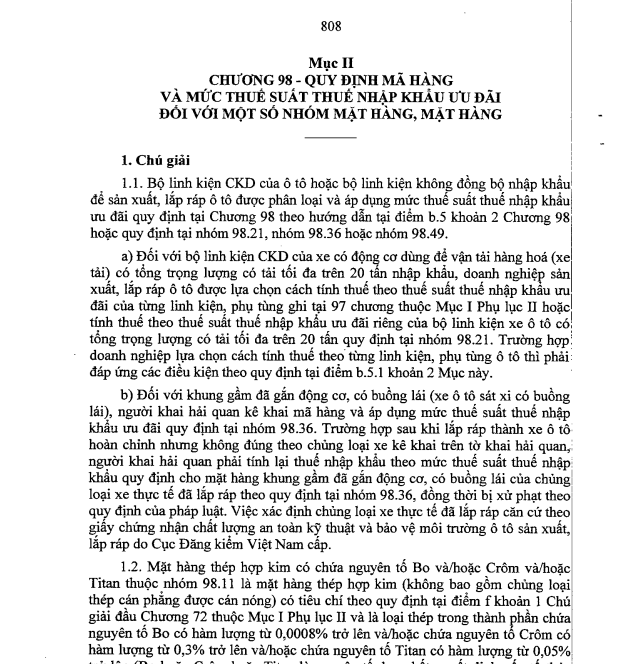

Mục II: Quy định Danh mục hàng hóa và mức thuế suất thuế nhập khẩu ưu đãi đối với một số mặt hàng thuộc Chương 98.

Nội dung gồm:

- Chú giải;

- Cách thức phân loại, điều kiện, thủ tục áp dụng mức thuế suất thuế nhập khẩu ưu đãi quy định tại Chương 98, báo cáo kiểm tra quyết toán việc sử dụng hàng hóa được áp dụng mức thuế suất thuế nhập khẩu ưu đãi quy định tại Chương 98;

- Danh mục hàng hóa và mức thuế suất thuế nhập khẩu ưu đãi.

Đối với “Danh mục hàng hóa và mức thuế suất thuế nhập khẩu ưu đãi” cần lưu ý:

Một là:

Các mặt hàng có tên tại Danh mục hàng hóa và mức thuế suất thuế nhập khẩu ưu đãi (quy định tại Khoản 3 Mục II Phụ lục II) thì áp dụng mức thuế suất thuế nhập khẩu ưu đãi quy định tại

Khoản 3 Mục II Phụ lục II ban hành kèm theo Nghị định này.

Các mặt hàng áp dụng mức thuế suất thuế nhập khẩu ưu đãi tại Chương 98 nếu đáp ứng các tiêu chuẩn, thông số kỹ thuật quy định cụ thể tại Khoản 1 Mục II Phụ lục II gồm:

- Thép hợp kim có chứa nguyên tố Bo và/hoặc Crôm và/hoặc Titan thuộc nhóm 98.11;

- Chất làm đầy da, Kem hỗ trợ chức năng bảo vệ da, gel làm giảm sẹo thuộc nhóm 98.25;

- Vải mành nylong 1680/D/2 và 1890 D/2 thuộc nhóm 98.26;

- Dây đồng có kích thước mặt cắt ngang tối đa trên 6mm nhưng không quá 8 mm thuộc nhóm 98.30;

- Hạt nhựa Polypropylene dạng nguyên sinh thuộc nhóm 98.37;

- Thép không hợp kim, dạng thanh và dạng cuộn cuốn không đều, được cán nóng thuộc nhóm 98.39;

- Set-top-boxes thuộc nhóm 98.46;

- Ô ngăn hình mạng làm từ vật liệu Nano-composite Polymeric Alloy (Neoweb) thuộc nhóm 98.47.

Việc phân loại hàng hoá và áp dụng mức thuế suất thuế nhập khẩu ưu đãi tại Chương 98 đối với mặt hàng bộ linh kiện ô tô rời đồng bộ (bộ linh kiện CKD của ô tô), mặt hàng bộ linh kiện ô tô không đồng bộ, mặt hàng khung gầm đã gắn động cơ, có buồng lái (ô tô sát xi, có buồng lái) được thực hiện theo quy định tại Khoản 1.1 Mục II Phụ lục II.

Hai là:

Thực hiện theo quy định tại Khoản 2 Mục II Phụ lục II đối với:

- Cách thức phân loại, điều kiện, thủ tục áp dụng mức thuế suất thuế nhập khẩu ưu đãi quy định tại Chương 98.

- Báo cáo kiểm tra quyết toán việc sử dụng hàng hóa được áp dụng mức thuế suất thuế nhập khẩu ưu đãi quy định tại Chương 98.

Ba là:

Danh mục hàng hóa và mức thuế suất thuế nhập khẩu ưu đãi quy định tại Chương 98 đối với một số mặt hàng gồm:

- Mã hàng;

- Mô tả hàng hoá;

- Mã hàng tương ứng của mặt hàng đó tại Mục I Phụ lục II về Biểu thuế nhập khẩu ưu đãi theo Danh mục mặt hàng chịu thuế; mức thuế suất thuế nhập khẩu ưu đãi quy định tại Chương 98.

Bốn là:

Hàng hóa được lựa chọn áp dụng mức thuế suất thuế nhập khẩu ưu đãi đặc biệt quy định tại các Biểu thuế nhập khẩu ưu đãi đặc biệt hoặc thuế suất thuế nhập khẩu ưu đãi quy định tại Chương 98 của Biểu thuế nhập khẩu ưu đãi thì phải đáp ứng được 2 điều kiện sau:

- Được phân loại vào Chương 98

- Đủ điều kiện áp dụng thuế suất thuế nhập khẩu ưu đãi đặc biệt theo quy định hiện hành.

Lưu ý:

Đối với các mặt hàng được phân loại vào Chương 98, khi làm thủ tục hải quan, người khai hải quan kê khai cột “Mã hàng tương ứng tại Mục I Phụ lục II” nêu tại Chương 98, đồng thời ghi bên cạnh mã hàng của Chương 98.

Thông qua thông tin được chia sẻ trên, doanh nghiệp, đơn vị hoạt động trong lĩnh vực xuất nhập khẩu lưu ý biểu thuế nhập khẩu ưu đãi mới áp dụng từ 15/7/2023 để tính toán đúng khoản thuế suất phải nộp đảm bảo lợi ích cho mình đồng thời phục vụ cho kế hoạch kinh doanh được thuận lợi.

Quý doanh nghiệp có nhu cầu tìm hiểu về phần mềm hóa đơn điện tử E-invoice, vui lòng liên hệ ngay Miền Bắc: 1900 4767, Miền Trung – Miền Nam: 1900 4768.