TOP 6 quy định cần biết khi quyết toán thuế doanh nghiệp mới thành lập

Khi mới thành lập doanh nghiệp, sau khi đăng ký kinh doanh, có được mã số thuế riêng thì các doanh nghiệp phải chuẩn bị một số thủ tục liên quan tới quyết toán thuế. Dưới đây là 06 quy định quan trọng cần biết khi quyết toán thuế doanh nghiệp mới thành lập cho mọi kế toán.

|

Mục Lục 2. Đăng ký phương pháp tính thuế GTGT 3. Khai bổ sung thông tin về tài khoản và các thông tin đã đăng ký |

1. Khai thuế môn bài

Sau khi đã hoàn tất thủ tục đăng ký kinh doanh, nhận được Giấy chứng nhận đăng ký doanh nghiệp và mã số thuế, kế toán DN cần phải liên hệ với cơ quan thuế trực thuộc để tiến hành một số thủ tục liên quan đến thuế, trong đó có khai thuế môn bài.

Thông thường, thời hạn khai và nộp thuế môn bài chậm nhất cho các đơn vị kinh doanh sẽ là ngày cuối cùng của tháng bắt đầu hoạt động sản xuất kinh doanh.

Các trường hợp DN chưa tiến hành sản xuất kinh doanh thì thời hạn cuối cùng sẽ là 30 ngày, tính từ ngày được cấp Giấy chứng nhận đăng ký doanh nghiệp.

Đối với các doanh nghiệp mới thành lập được trong khoảng 6 tháng đầu năm thì vẫn sẽ phải nộp thuế môn bài cả năm; nếu thành lập 6 tháng cuối năm (từ 01/07) thì sẽ chỉ phải nộp thuế môn bài 1/2 năm mà thôi.

Khi khai thuế môn bài, kế toán DN sẽ phải hoàn thành tờ khai theo mẫu số 01/MBAI, được ban hành theo Thông tư số 156/2013/TT-BTC của Bộ Tài chính, rồi nộp lên cơ quan thuế.

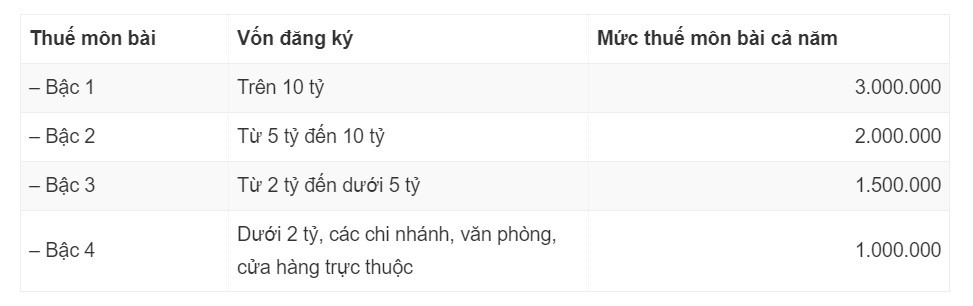

Quy định về mức nộp thuế môn bài hiện sẽ được áp dụng theo Nghị định số 139/2016/NĐ-CP được ban hành bởi Chính phủ vào ngày 4/10/2016.

2. Đăng ký phương pháp tính thuế GTGT

Để có thể quyết toán thuế doanh nghiệp mới thành lập, điều thứ hai mà kế toán doanh nghiệp cần phải quan tâm đó chính là đăng ký phương pháp tính thuế GTGT cho doanh nghiệp của mình.

.jpg)

Căn cứ theo quy định pháp luật hiện hành, các doanh nghiệp đáp ứng điều kiện quy định tại Khoản 3, Điều 3 của Thông tư số 119/2014/TT-BTC thì có thể tự nguyện đăng ký áp dụng phương pháp khấu trừ thuế. Việc đăng ký được thực hiện theo Mẫu số 06/GTGT.

Trường hợp các doanh nghiệp không muốn áp dụng phương pháp khấu trừ thì có thể đăng ký áp dụng tính thuế theo phương pháp trực tiếp trên GTGT với cơ quan thuế trực thuộc.

3. Khai bổ sung thông tin về tài khoản và các thông tin đã đăng ký (nếu có sự thay đổi)

Khai bổ sung thông tin về tài khoản và các thông tin đã đăng ký nếu có sự thay đổi là việc làm cần thiết với kế toán của các doanh nghiệp mới thành lập.

Cụ thể, khi mới thành lập, kế toán các doanh nghiệp sẽ phải bổ sung thông tin về tài khoản ngân hàng thương mại, tổ chức tín dụng với cơ quan thuế quản lý trực tiếp trong thời hạn tối đa 10 ngày, tính từ ngày phát sinh sự thay đổi lại Tờ khai điều chỉnh.

Trường hợp này sẽ bổ sung thông tin theo mẫu số 08-MST, ban hành kèm theo Thông tư 156/2013/TT-BTC của Bộ Tài chính.

Ngoài ra, một số thông tin khác như liên quan tới đăng ký kinh doanh, mã số thuế,... nếu có sự thay đổi thì kế toán cũng phải thông báo bổ sung lại với cơ quan thuế chậm nhận là sao 10 ngày, tính từ thời điểm có sự thay đổi.

4. Đăng ký thực hiện kê khai, nộp thuế

Hiện nay, trong thời kỳ chuyển đổi số, cơ quan thuế rất khuyến khích các đơn vị kinh doanh thực hiện đăng ký, kê khai và nộp thuế qua mạng internet.

Theo đó, kế toán các doanh nghiệp hoàn toàn có thể thực hiện các nghiệp vụ này trực tuyến, thông qua những chiếc máy tính có kết nối mạng tại bất cứ nơi đâu, bất cứ thời điểm nào khi truy cập vào cổng thông tin của Tổng cục Thuế: thuedientu.gdt.gov.vn.

Theo đó, trước khi làm thủ tục đăng ký, kê khai và nộp thuế qua mạng, các doanh nghiệp nên tiến hành đăng ký sử dụng dịch vụ chứng thư số của các nhà cung cấp uy tín, chuyên nghiệp như dịch vụ chứng thực chữ ký số THAISON-CA của ThaisonSoft.

5. Kê Khai các loại thuế

Thực hiện theo các Thông tư số 156/2013/TT-BTC, Thông tư số 151/2014/TT-BTC và Thông tư số 26/2015/TT-BTC của Bộ Tài chính, các doanh nghiệp mới thành lập cần phải thực hiện kê khai các loại thuế cần thiết, nhằm đảm bảo tính hợp pháp cho hoạt động kinh doanh.

Cụ thể:

- Thuế GTGT: Đây là loại thuế các DN mới thành lập phải kê khai theo quý. Dù có phát sinh hay không phát sinh thuế GTGT thì các doanh nghiệp đều phải lập tờ khai thuế theo mẫu 01/GTGT đối với đơn vị SXKD; theo mẫu 02/GTGT đối với Doanh nghiệp đang thực hiện dự án đầu tư chưa SXKD. Thời hạn nộp tờ khai thuế GTGT muộn nhất là 30 ngày đầu tiên của quý tiếp theo. Trường hợp DN nộp tờ khai thuế theo tháng thì thời hạn sẽ là chậm nhất ngày thứ 20 của tháng tiếp theo.

- Thuế TNDN: Đây là loại thuế các DN phải nộp theo năm và phải tạm nộp theo quý. Hàng quý, các DN phải tiến hành tạm nộp thuế chậm nhất vào ngày thứ 30 của quý tiếp theo và không cần kê khai tạm nộp. Cuối năm, DN sẽ kê khai quyết toán thuế TNDN, nộp lại cơ quan thuế chậm nhất vào ngày thứ 90, tính từ ngày kết thúc năm tài chính. Đối với các DN thuộc đối tượng ưu đãi thuế TNDN thì vẫn sẽ phải nộp tờ khai quyết toán thuế năm, đồng thời kèm theo các phụ lục miễn giảm.

- Thuế TNCN: Đây là tờ khai các DN phải thực hiện theo tháng (nếu trong tháng phát sinh thuế TNCN phải nộp từ 50 triệu đồng trở lên) hoặc quý (nếu trong tháng phát sinh thuế TNCN phải nộp dưới 50 triệu đồng). Trường hợp DN không phát sinh thuế TNCN phải nộp thì vẫn phải kê khai, nộp tờ khai quyết toán thuế TNDN theo Mẫu 05/KK-TNCN.

6. Ưu tiên lựa chọn hóa đơn điện tử - giải pháp hỗ trợ quyết toán thuế doanh nghiệp mới thành lập cực đơn giản, dễ dàng hơn

Hiện nay, căn cứ theo định hướng chuyển đổi số quốc gia của Chính Phủ và các quy định về hóa đơn hiện hành thì việc chuyển đổi sử dụng hóa đơn điện tử sẽ là xu hướng tất yếu của mọi doanh nghiệp.

Tại Thông tư số 68/2019/TT-BTC mới đây, Bộ Tài chính cũng đã khẳng định lại Nghị định số 119/2018/NĐ-CP của Chính phủ về việc các doanh nghiệp sẽ phải chuyển đổi sử dụng hóa đơn điện tử trước ngày 01/11/2020.

Không chỉ vậy, khi xét thực tế thì việc áp dụng hóa đơn điện tử như E-invoice chính là một giải pháp hữu hiệu, giúp hỗ trợ các doanh nghiệp mới thành lập quyết toán thuế đơn giản, dễ dàng hơn rất nhiều.

Bởi lẽ, khi áp dụng hóa đơn điện tử, toàn bộ hóa đơn của doanh nghiệp sẽ được lưu trữ, đồng bộ trên hệ thống phần mềm HĐĐT, xóa bỏ hoàn toàn các bước tạo lập, lưu trữ thù công và các rủi ro thất lạc, mất, cháy hỏng rất dễ gặp phải khi dùng hóa đơn giấy.

Việc tìm kiếm, kiểm tra, thống kê hóa đơn điện tử đã sử dụng trong tháng, quý hay năm cũng trở nên dễ dàng hơn chỉ với vài cú nhấp chuột. Các thủ tục quyết toán thuế nhờ đó cũng được tiến hành đơn giản, nhanh chóng hơn nhiều.

Ngoài ra, khi dùng hóa đơn điện tử, các đơn vị kinh doanh, nhất là các đơn vị mới thành lập còn được miễn lập báo cáo tình hình sử dụng hóa đơn rất tốn thời gian như khi dùng hóa đơn giấy.

Như vậy, bài viết tới đây đã giải đáp tới bạn 06 quy định cần biết khi quyết toán thuế doanh nghiệp mới thành lập.

Mọi thắc mắc hoặc muốn được tư vấn muốn được tư vấn về phần mềm hóa đơn điện tử E-invoice hoàn toàn miễn phí, Quý doanh nghiệp vui lòng liên hệ: Miền Bắc: 1900 4767, Miền Nam - Miền Trung: 1900 4768.